前不久,德邦证券研究所副所长、首席策略分析师吴开达接受上海证券记者的专访,本次专访的主要内容是近几日融券余额大幅下跌,交易所数据显示,沪深两市融券余额在过去1个月内缩减近300亿元,融券规模逼近今年以来最低点。在此之前,融券金额一直处在大幅上涨阶段,对于此次突然骤降让不少投资者感到疑惑重重,为了能够进一步了解事情的原因,吴开达也是做出了详细分析。早在1个月前,吴开达就在报告中作出“股指期货贴水现象将有效改善”的预测,而打新资金退出是其作出此精确判断的重要依据。

“空头指标”急剧滑落

受融券券源日益丰富等因素影响,沪深两市融券余额今年以来整体呈扩张趋势,并在9月中旬突破1700亿元,创历史新高。

但从10月下旬开始,融券规模突然出现连续下滑。在过去1个月内,沪深两市融券余额从约1630亿元一路降至最新公布的1360亿元,累计缩减近300亿元,并逼近3月份创下的今年以来最低值(1348.10亿元)。

除融券规模快速下滑外,中金所三大股指期货近期也出现贴水显著收敛的现象。

以上证50期指(IH)为例。今年前9个月,IH主力合约在约80%的交易日中均处于贴水状态(以收盘点位计算),其中贴水幅度多次超过20个点,对应贴水率超过0.5%。

但从10月下旬开始,上证50期指突然转为连续升水。在过去25个交易日内,IH主力合约出现19天升水,升水概率达76%,平均升水幅度为3.5个点。

相类似的,沪深300期指(IF)主力合约近期也扭转了连续贴水趋势,11月以来升水与贴水概率基本五五开。

打新资金退出成为重要因素

1个月前,德邦证券研究所副所长、首席策略分析师吴开达在一份报告中作出“股指期货贴水现象将有效改善”的预测,而当时正值注册制新股时隔近两年再现上市首日破发。

吴开达当时明确表示,新股破发将造成以打新作为主要投资收益来源的绝对收益投资者逐渐退出,而绝对收益打新策略的最大风险在于底仓的波动,部分机构选择融券、股指期货等对冲方式锁住底仓波动。因此,这部分绝对收益投资者的退出,将对融券、股指期货市场产生一定影响。

近期,吴开达在接受记者采访时进一步解释了发生上述现象的原因,并对未来的打新市场进行预测。

吴开达向记者表示,近期融券余额下降、期指贴水收敛,是“对冲型打新资金退出”与“春季躁动预期发酵”两大因素共振的结果。

吴开达认为,一方面,近期融券与股指期货市场部分反映了对冲型打新资金退出这一变化。但需要注意的是,打新资金退出行为具有一定滞后性,其中,制度、认知与摩擦成本是滞后的核心原因。

另一方面,“春季躁动”行情预期发酵,投资者行为前置也造成融券、股指期货市场发生变化。其中,政策持续发力维护高基数下经济高质量发展,带来“春季躁动”行情预期;保价稳供效果显现,生产端出现改善;节假日和促销活动也助推了消费端的回暖。

关注打新收益周期性波动

在经过10月下旬的新股密集破发后,近期新股破发现象有所缓和,仅出现零星破发。

在吴开达看来,网下打新本质上是一种周期性市场行为。就未来一段时间来看,新股将维持一定涨幅,同时也会有新股破发,但预计不会形成大面积破发,一、二级市场将存在合理价差。

吴开达解释道,新股定价本质上是一个动态博弈的过程。首先,锁定期带来不确定性折价。获配新股锁定期的设定,强化了投资者谨慎报价的倾向;其次,战略配售、余额包销制度一定程度上推动多方利益的平衡;最后,即使在完全市场化的情形下,“赢者诅咒”仍将导致IPO抑价。

吴开达强调,新股询价的本质是邀请机构投资者获得新股价值和需求的相关信息,再对新股进行合理定价。询价规则变化后,新股定价继续向市场化迈进,打新收益的分配方式由博弈入围转向研究分配,生态变化将会进一步影响参与者的结构。

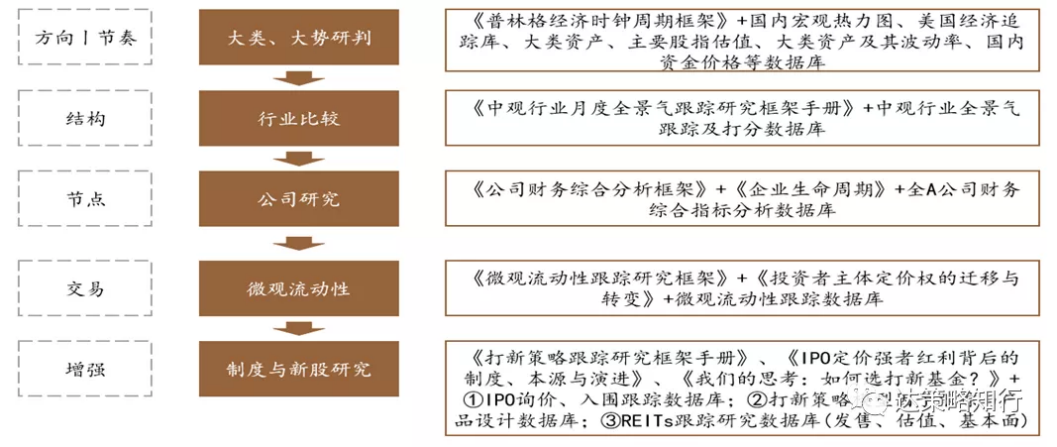

体系支撑

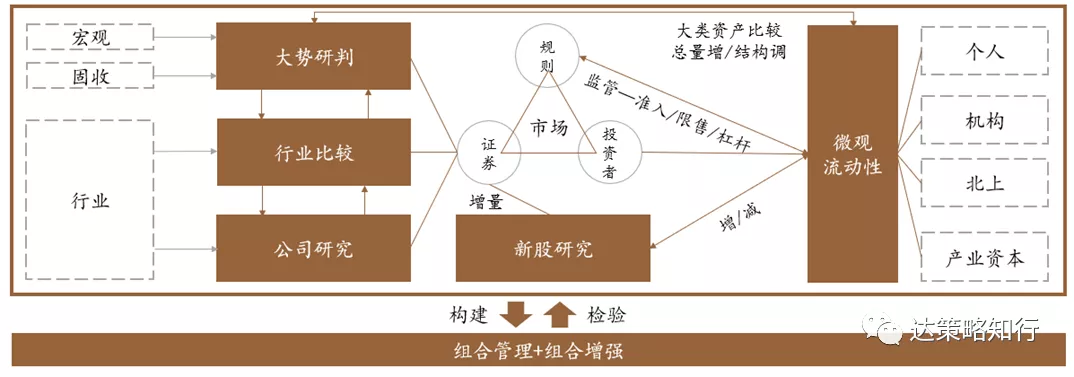

吴开达策略知行团队具有“2+1”思维,并构建了五位一体体系:辨天时,大势以宏观基本面(产出/需求/就业/通胀,央行动向/信贷/利率/利差等)+预期演化预判大类、方向、风格、节奏,行业比较以产业研究+中观景气跟踪挖掘为核心,上中下游/金融房建/支持服务五大板块及一级行业为抓手精选高景气赛道,串联微观公司(财报分析+生命周期+商业模式等)研究落实投资标的,辅以微观流动性(个人/机构/北上/产业资本)验证市场定价权、节奏、结构,回归定价源头研究制度与新股作为增量突破,构建可跟踪、可验证、可进化的组合管理与组合增强体系。

图:吴开达策略知行团队“2+1”思维、五位一体体系、框架与底层数据库

资料来源:德邦研究所

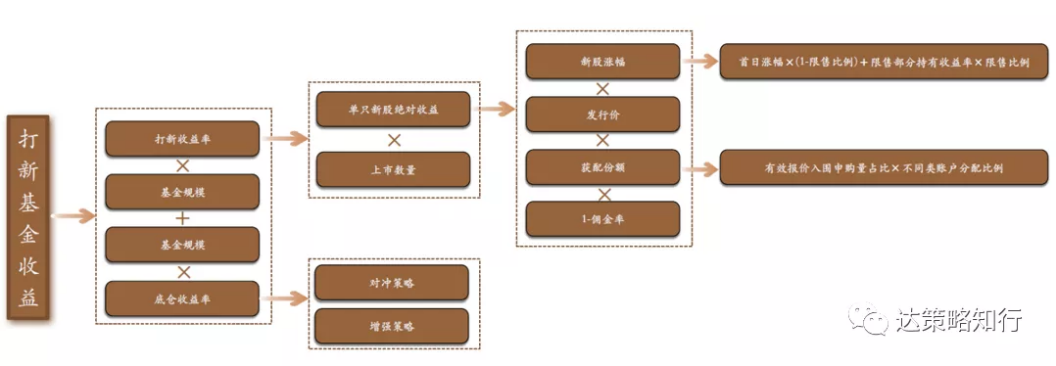

制度与新股研究,主要研究打新增强策略、市场规则、打新基金,详见《IPO定价强者红利背后的制度、本源与演进》、《我们的思考:如何选打新基金?》、《打新策略跟踪研究框架手册》。同时有①IPO询价、入围跟踪数据库;②打新策略模型因子跟踪与产品设计数据库;③REITs跟踪研究数据库(发售、估值、基本面)。

图:吴开达策略知行团队新股策略分析框架

资料来源:德邦研究所

具体应用上,针对新股策略关心的四大核心问题:

1、连续破发后,明年收益怎么看?

2、红利再分配,哪些投资者可能退出?

3、哪些板块有冲击,基于打新基金三季报的分析?

4、新股策略何去何从?

我们已发布新股策略年度展望进行解答,点击详见《2022新股年度策略 | 增强测算、权益冲击与规则演进》。

制度与新股研究增量方面,对于北交所:

在北交所开市前,我们在《北交所开市,需要注意的三点》中梳理了北交所设立背景与定位、制度框架与规则、首批81家与专精特新“小巨人”公司。我们观察北交所开市首日表现,总结了针对北交所的三大投资思路,详见《基于开市首日的观察思考 | 北交所三大投资思路》。

对于REITs:5月23日,我们已指出“战略看多首批公募REITs,分享新时代红利”,《七一献礼,开启中国REITs新时代——战略看多首批公募REITs系列研究合集V1.0》。未来怎么看?《REITs大涨之后,机会何在?》

股市起起伏伏属于正常现象,即便如此,作为投资者也应该懂得看准形势再进行合理的投资,通过德邦证券吴开达的深刻分析之后,对于未来股市行情的发展我们也有了一些心理准备,目前融券余额已经有回暖的趋势,希望下一个阶段能够保持稳定状态。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。